CFD取引とは何ですか?

CFD取引とは、「CFD」という言葉の意味である「差金決済契約」を取り引きすることを指します。CFDは、株式、外国為替、指数、商品などの金融市場において、株式などの実際の資産を所有することなく、価格変動を予測することができるデリバティブ商品です。

CFD取引を行う場合、実際に資産を所有するわけではなく、契約が開始された時点から終了するまでの間に資産価格の差額を交換することに同意することになります。CFD取引の主な利点の1つは、価格の動きに対して上昇・下降どちらの方向でも予想に応じて利益や損失を得ることができることです。

以下のセクションでは、差金決済契約の主な特徴と用途について説明します。

- 空売りと買い建て

- レバレッジ

- 必要証拠金

- ヘッジ

ショートとロングのCFD取引について解説

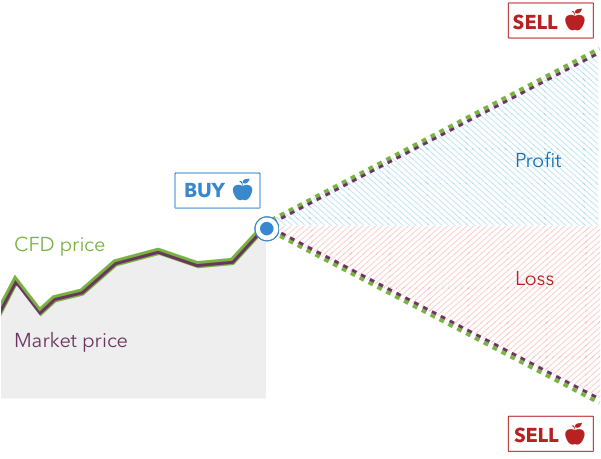

CFD取引では、どちらかの方向の値動きに投機することができます。つまり、市場が値上がりして利益を得る従来の取引を真似ることができる一方で、原市場が値下がりして利益を得るCFDポジションを開くこともできます。これは、買いまたは「ロング」に対して、売りまたは「ショート」と呼ばれます。

例えば、アップル株が値下がりすると考えたら、アップル株のCFDを売ることができます。ポジションを建てたときと決済したときの価格差はそのままで、株価が下がれば利益を、上がれば損失を得ることができます。

ロングトレードでもショートトレードでも、損益はポジションがクローズされた時点で実現します。

CFDの取引方法について

CFD取引におけるレバレッジの説明

CFD取引はレバレッジが効いているので、最初に全額を負担することなく、大きなポジションを持つことができます。例えば、アップル社の株式500株分のポジションを保有したいとします。通常の取引であれば、その株式の全コストを前払いすることになります。一方、差金決済取引では、コストの5%を支払うだけで済むかもしれません。

レバレッジによって資金をさらに分散させることができますが、利益または損失は依然としてポジションの全サイズで計算されることを念頭に置いておくことが重要です。この例では、取引を開始した時点から決済した時点までのアップル株500株の価格差がそれにあたります。つまり、利益も損失も支出に比べ非常に大きくなり、損失が預金を上回る可能性があります。そのため、レバレッジ比率に注意し、自分の身の丈にあった取引をすることが大切です。

マージンの説明

レバレッジ取引は「証拠金取引」と呼ばれることもありますが、これはポジションの開設と維持に必要な資金(「証拠金」)が、その総額のほんの一部であるためです。

CFD取引では、2種類の証拠金が必要です。預託証拠金はポジションを建てるために必要なもので、預託証拠金や口座内の追加資金ではカバーできない損失が発生しそうになった場合は、維持証拠金が必要になることがあります。このような場合、プロバイダーからマージンコールがあり、口座内の資金を追加するよう求められることがあります。十分な資金が追加されない場合、ポジションはクローズされ、発生した損失は現実のものとなります。

CFDを使ったヘッジについて解説

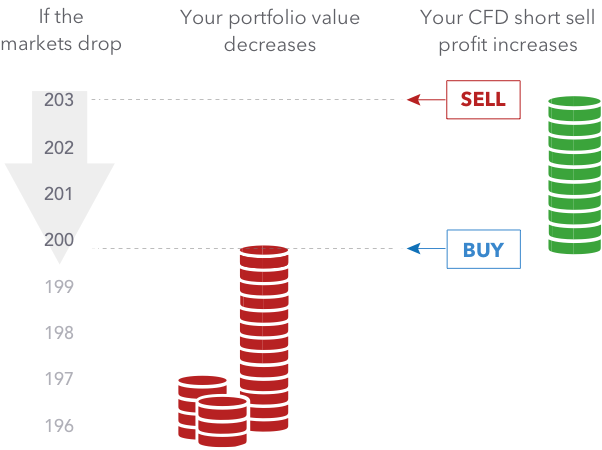

また、CFDは既存のポートフォリオの損失をヘッジするために使用することができます。

例えば、お客様のポートフォリオに含まれるABCリミテッド株の一部が、期待外れの決算報告の結果、短期的に価値が下落すると考えた場合、CFD取引を通じて市場でショートすることで、潜在的な損失の一部を相殺することができます。このようにリスクをヘッジすることにした場合、お客様のポートフォリオのABCリミテッド株の価値が下落しても、CFD取引のショートによる利益で相殺されることになります。

CFDの仕組みは?

差金決済取引とは何かを理解したところで、次はその仕組みについて見ていきましょう。ここでは、CFD取引における4つの重要な概念、スプレッド、取引サイズ、期間、利益/損失について説明します。

スプレッドと手数料

CFDの価格は、買値と売値の2つの価格で提示されます。

- 売値(または買値)は、CFDのショートを建てることができる価格

- 買い値(または売り値)は、CFDのロングポジションを建てることができる価格

売値は常に現在の市場価格より少し低く、買値は少し高くなります。この2つの価格の差はスプレッドと呼ばれます。

ほとんどの場合、CFDポジションを開くためのコストはスプレッドでカバーされます。つまり、売買価格は取引を行うためのコストを反映して調整されることになります。

ただし、当社の株式CFDは例外で、スプレッドによる課金はありません。その代わり、売買価格は原市場の価格と一致し、株式CFDのポジションを持つための手数料は、手数料制となっています。手数料を使うことで、CFDで株価に投機する行為は、市場で株式を売買する行為に近いものとなっています。

ディールサイズ

CFDは、標準化された契約(ロット)で取引されます。個々の契約のサイズは取引される原資産によって異なり、多くの場合、その資産が市場でどのように取引されているかを模倣しています。

例えば、銀は商品取引所で5000トロイオンスのロットで取引され、それに相当する差金決済取引も5000トロイオンスの値です。株式CFDの場合、契約サイズは通常、取引する会社の1株を代表するものです。HSBCの500株を買うことを模倣したポジションを持つには、HSBC CFD契約を500枚買うことになります。

これは、CFD取引がオプションなどの他のデリバティブ取引よりも伝統的な取引に似ているもう1つの方法です。

期間

ほとんどのCFD取引には、オプションとは異なり、固定した有効期限がありません。その代わりに、ポジションは、それを開いたものと反対方向の取引を行うことで決済されます。例えば、金500枚の買いポジションは、金500枚の売りポジションで決済されます。

毎日のCFDポジションを毎日の締切時間(通常、英国時間午後10時、ただし国際市場では異なる場合があります)を過ぎてもオープンにしておくと、夜間資金調達手数料がかかります。この手数料は、レバレッジ取引を行うためにプロバイダーが実質的にお客様に貸した資金のコストを反映しています。

しかし、これは常にそうであるとは限りません。主な例外は先渡契約です。先渡契約は、将来のある時点に有効期限があり、すべてのオーバーナイトファンディングチャージがすでにスプレッドに含まれています。

利益および損失

CFD取引から得られる利益または損失を計算するには、ポジションの取引サイズ(契約数の合計)に各契約の価値(移動ポイントごとに表現)を掛けます。次に、その数字に、契約を開いたときと閉じたときの価格の差(ポイント)を掛けます。

利益または損失

=

(契約数×契約金額)

x (終値-始値)

取引による損益を完全に計算するためには、支払った手数料も差し引く必要があります。これらは、オーバーナイトファンディングチャージ、手数料、ストップ保証手数料などである。

例えば、買値が7500.0の時にFTSE100の契約を50枚買ったとします。FTSE100の1枚の契約は1ポイントあたり10ドルに相当するため、1ポイント上昇するごとに500ドル儲け、1ポイント下落するごとに500ドル損することになります(50枚の契約に10ドルをかけたもの)。

FTSE100が7505.0で取引されているときに売却した場合、利益は$2500となります。

2500 = (50 x 10) x (7505.0 – 7500.0)

FTSE100が7497.0で取引されているときに売った場合、損失は1500ドルになります。

-1500 = (50 x 10) x (7497.0 – 7500.0)